Contents

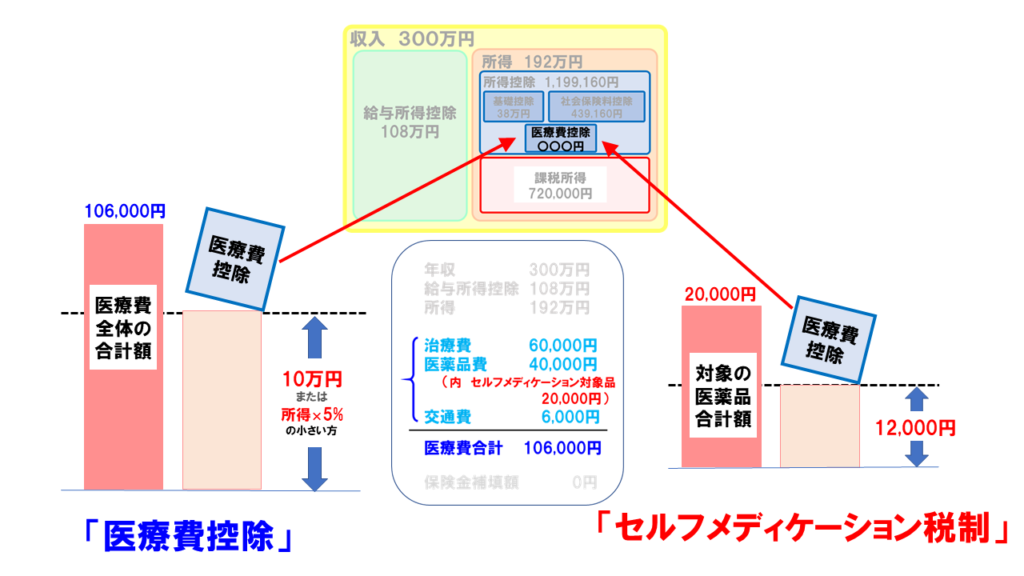

「医療費控除」or「セルフメディケーション税制」

平成29年から、「従来の医療費控除」に加えて、「セルフメディケーション税制」という特例制度ができました。

「セルフメディケーション税制」は、「自分で治せる病気は、自分で薬を買って治す」を実践した人の税金を安くする制度です。

「従来の医療費控除」と比べて、対象となるのは対象品目に指定された医薬品の購入費のみに限られますが、少額でも控除の対象になるよう設定されています。

どちらも医療費控除ですが

単に「医療費控除」と言ったら、「従来の医療費控除」のことで、

「セルフメディケーション税制」と言ったら、「医療費控除の特例であるセルフメディケーション税制」のことを指します。

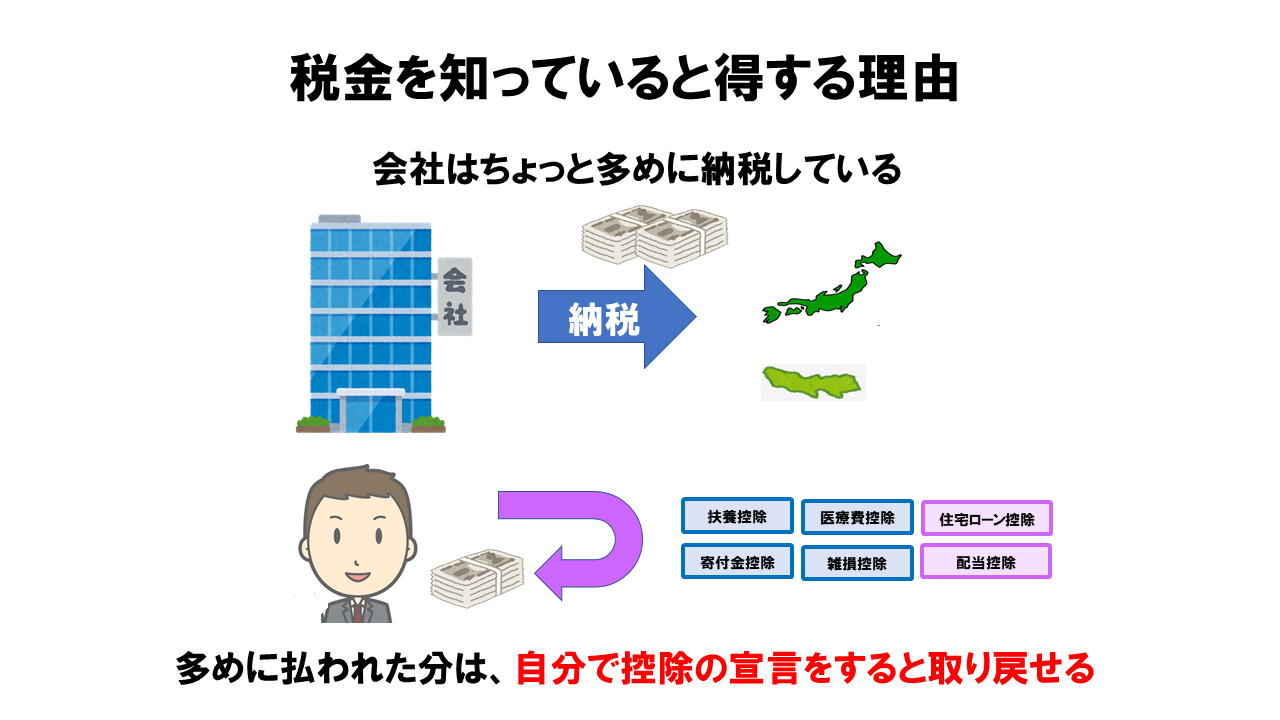

「医療費全体が10万円以上」or「くすり代が12,000円以上」

「医療費控除」は、一年間の医療費全体の合計額が10万円(または「所得×5%」の小さい方)を超えたとき、超えた額が医療費控除の控除額となります。

ただし、医療費がどんなにかかっても控除額は200万円が限度です。

「セルフメディケーション税制」は、対象品目に指定された医薬品の購入費が12,000円を超えたとき、超えた額が医療費控除の控除額となります。

ただし、控除額は88,000円が限度です。

どちらか一つを選ぶ

「医療費控除」と「セルフメディケーション税制」は、

どちらも医療費控除ですから、どちらか一つしか選ぶことができません。

「医療費控除」:従来の医療費控除

or

「セルフメディケーション税制」:医療費控除の特例

どちらか一つを選ぶ

このため、確定申告前に控除額をどちらも計算してみて、

控除額が大きくなる方を選択すると税金が安くなるので有利です。

どちらも控除額を計算して

控除額が大きくなる方を選択する

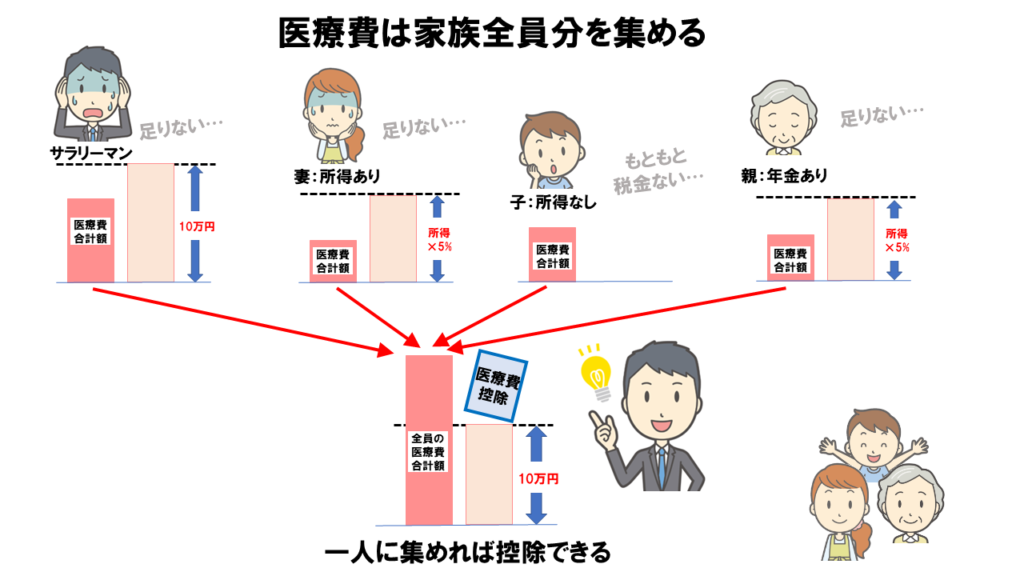

医療費は家族全員分を一つに集める

医療費控除は

「従来の医療費控除」も、「セルフメディケーション税制」も、医療費の合計が基準額を超えた分だけが控除額となるので、一人の医療費だけでは、なかなか控除を受ける額にまで届きません。

ところが、医療費は家族分を一つにまとめて、代表者一人が医療費控除を受けるということができるのです。

このため、家族全員分の医療費を一つに集めると基準額に達しやすく、

しかも、家族のうち税率が一番高い人が控除を受けることで、最も節税効果を高くすることができるのです。

医療費は家族全員分を一つに集めると、基準額に達しやすく、

税率が一番高い人が控除を受けることで、最も節税効果が出る

このときの、「家族」とは「生計を一にする」(一つのサイフで暮らしている)親族であればよく、扶養対象であるか否かや、同居・別居は関係ありません。

・地方で一人暮らしをしている大学生の子ども ⇒ OK

・既に社会人だが一緒に暮らしている子ども ⇒ OK

・仕送りで生活している別居の親 ⇒ OK

⇒「生計を一にする」とは

「医療費控除」

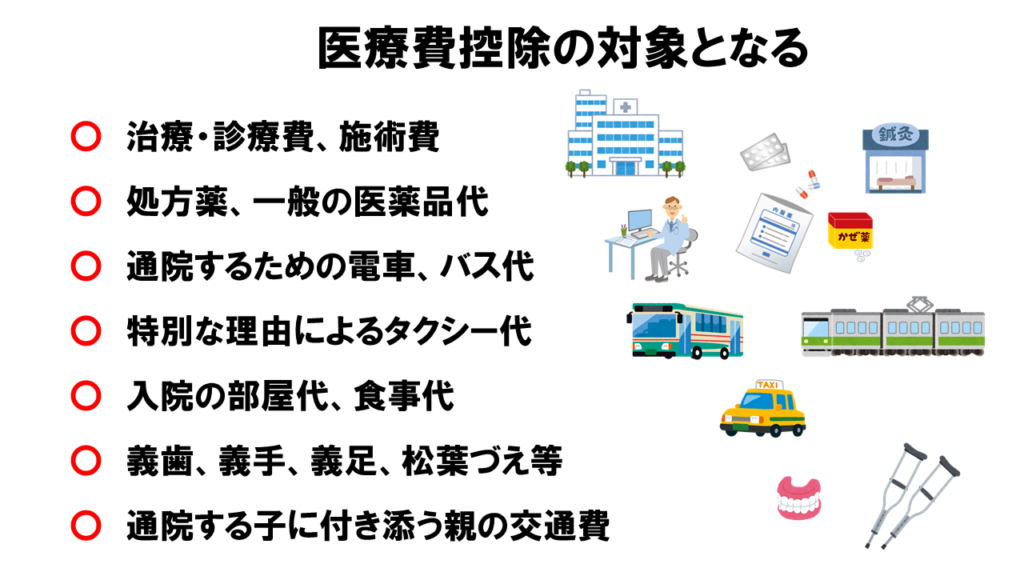

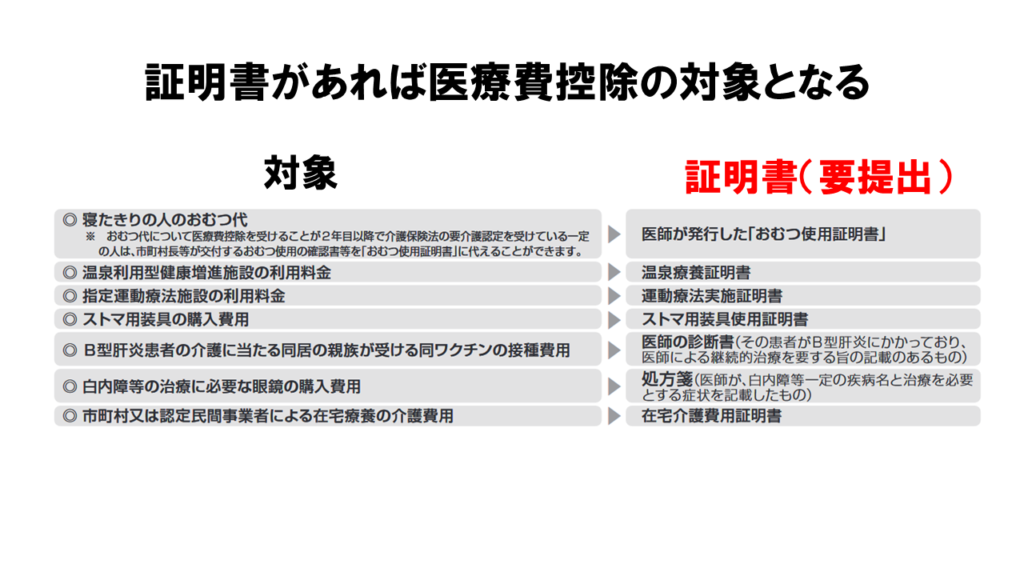

「医療費控除」の対象となるもの

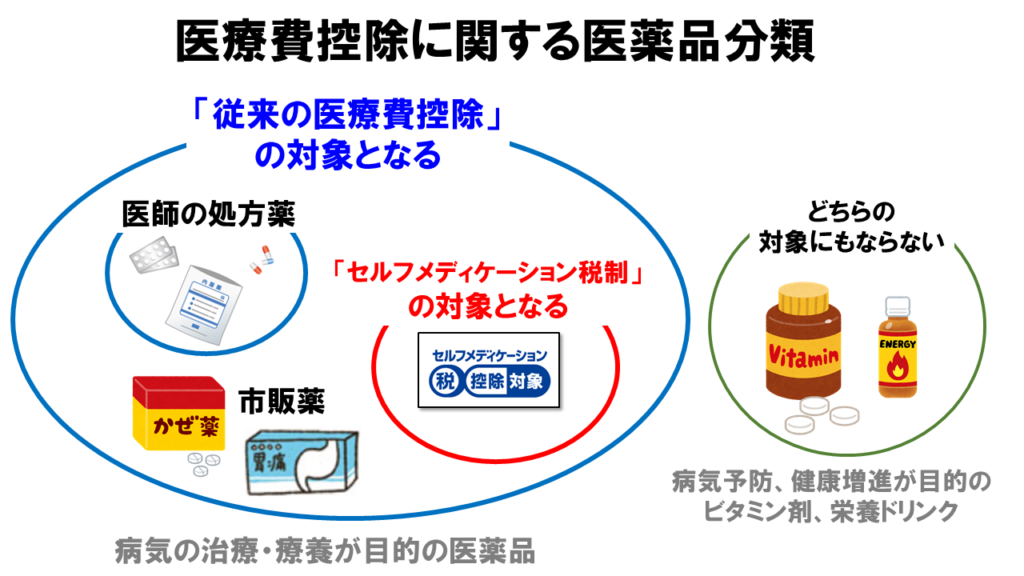

「医療費控除」の対象となる医薬品

「医療費控除」の対象となる医薬品は、「セルフメディケーション税制」の対象となる医薬品よりもずっと広く、病気の治療目的でさえあれば「セルフメディケーション税制」の対象とならない市販薬であっても対象となります。

ただし、美容目的のような場合は、医師の処方薬であっても対象とならない場合があるので注意が必要です。

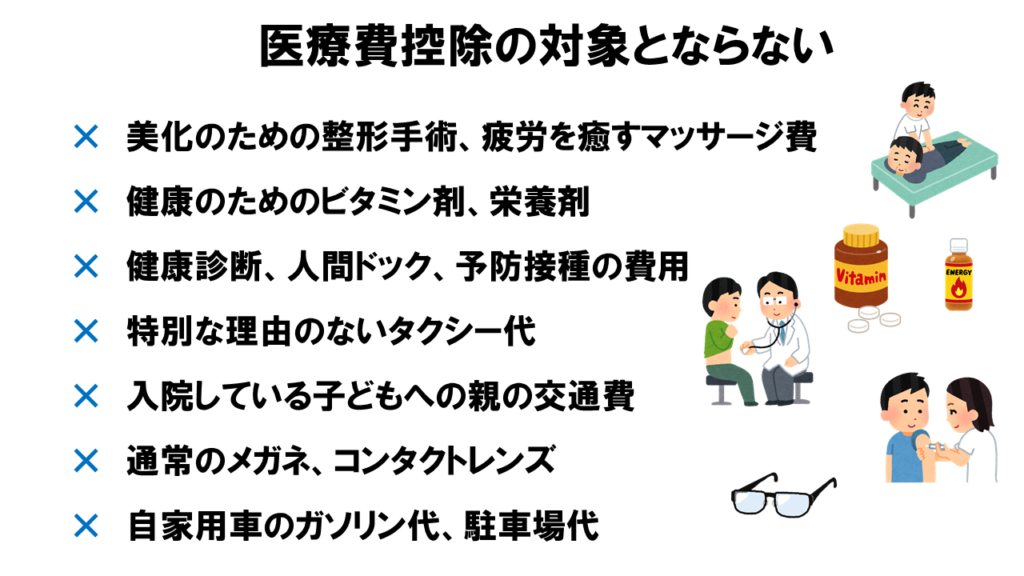

「医療費控除」の対象とならないもの

「医療費控除」の控除額の計算方法

医療費控除で控除できる控除額は、次の式で計算できます。

A:医療費の合計

B:保険などで補てんされる額

C:10万円 または 所得×5% のいずれか小さい方

医療費とは、

治療・診療にかかった費用だけでなく、

医薬品の購入にかかった費用、

通院にかかった交通費なども

合計することができます。

保険金などが出た場合は、

その保険が適用される費用ごとに

医療費から差し引く必要があります。

Cの部分は、通常は10万円ですが、

「所得×5%」が10万円よりも小さい場合は、

その額を差し引くことになります。

この式で計算された金額が、医療費控除の控除額になります。

計算結果がマイナスの場合は、医療費控除は使えません。

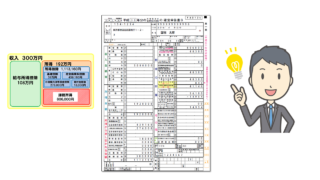

事例1のサラリーマンの「医療費控除」の控除額計算

事例1(年収300万円)のサラリーマンで、

合計106,000円の医療費がかかった場合の

医療費控除額を計算してみます。

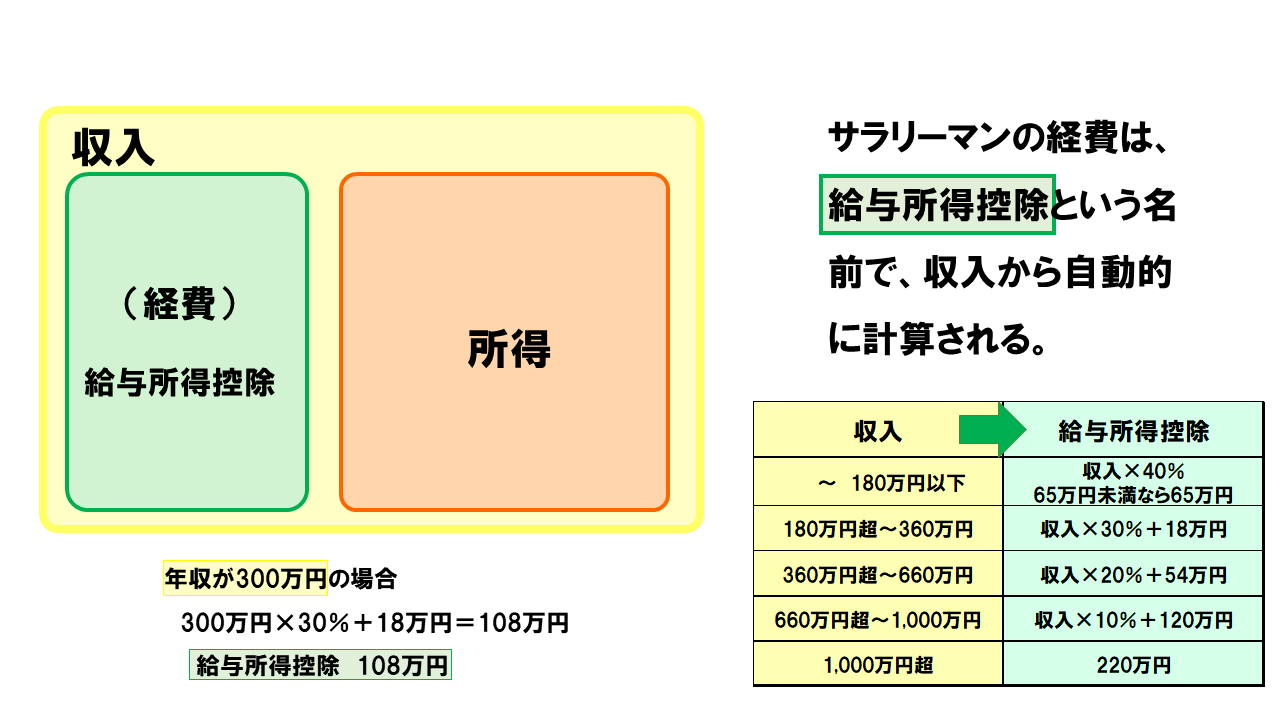

年収300万円のサラリーマンは、

給与所得控除が108万円ですから、

所得は192万円になります。

「所得×5%」を計算すると

192万円×5%=96,000円になり

96,000円は10万円よりも小さいので、

このサラリーマンのCの部分は

96,000円ということになります。

保険等は0円ですから、

106,000円-0円-96,000円=10,000円

事例1のサラリーマンは、「医療費控除」を選択した場合は、控除額10,000円の控除が使えることになります。

⇒事例1で「セルフメディケーション税制」を選択した場合の控除額の計算

事例5のサラリーマンの「医療費控除」の控除額計算

次に、事例5(年収600万円)のサラリーマンで、

同様に合計106,000円の医療費がかかった場合の

医療費控除額を計算してみます。

年収600万円のサラリーマンの

給与所得控除は174万円ですから、

所得は426万円になります。

「所得×5%」を計算すると、

426万円×5%=213,000円になり、

213,000円よりも、10万円の方が小さいので、

このサラリーマンのCの部分は10万円ということになります。

保険等は0円ですから

106,000円-0円-100,000円=6,000円

事例5のサラリーマンは、「医療費控除」を選択した場合は、控除額6,000円の控除が使えることになります。

⇒事例5で「セルフメディケーション税制」を選択した場合の控除額の計算

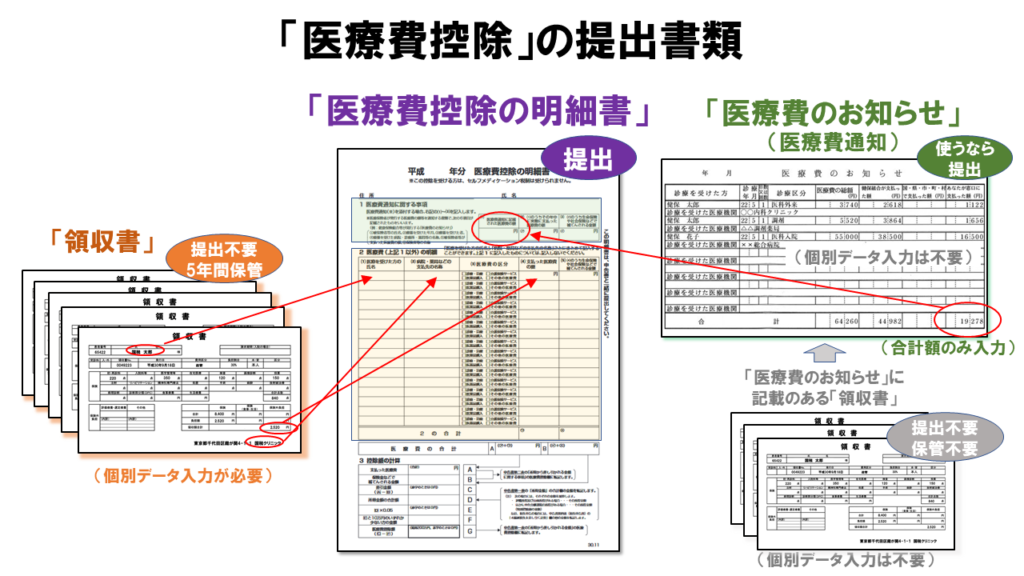

「医療費控除」の確定申告に必要な書類

「医療費控除」を確定申告するために昔は領収書の提出が必要でしたが、平成29年より簡略化され、領収書のデータを転記した「医療費控除の明細書」を提出することで、「領収書」の提出が不要になりました。

ただし、領収書は「5年間保管」が必要です。

さらに、「医療費控除の明細書」の記入方法も簡略化され、

各健康保険組合から送付される「医療費のお知らせ(医療費通知)」を提出すれば、個別データの入力は不要で、合計額のみの入力で済むようになりました。そして、これらの領収書の保管も不要になりました。

「医療費控除の明細書」は、パソコンがあれば国税庁の「確定申告書の作成コーナー」サイトで、確定申告書を作成していく途中の段階で、「個別の領収書のデータ」や「医療費のお知らせの合計額」を入力することで簡単に自動作成されます。

また、「医療費のお知らせ」には、1月~10月ごろまでのデータの記載しかないものが多いので、記載がない11月~12月の分は、個別の領収書を元にデータを入力する必要があり(オレンジの部分)、このときの領収書は「5年間保管」の必要があります。

また、「医療費のお知らせ」に記載されていない治療費、市販薬、医療用具、交通費などは、同様に個別の領収書を元にデータを入力する必要があり(オレンジの部分)、このときの領収書も「5年間保管」の必要があります。

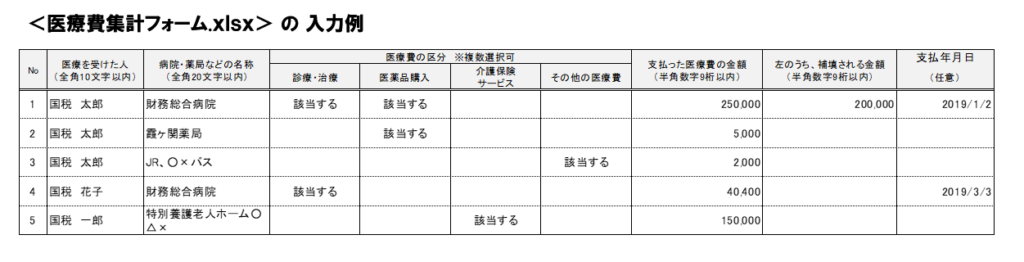

「個別の領収書のデータ」の数が多い場合は、一旦、Excelで専用ファイルを作成しておいて、このファイルを読み込ませて作成することもできます。

このときの、専用ファイル(医療費集計フォーム.xlsx)は、「医療費集計フォームのダウンロード」サイトからダウンロードできます。

「セルフメディケーション税制」

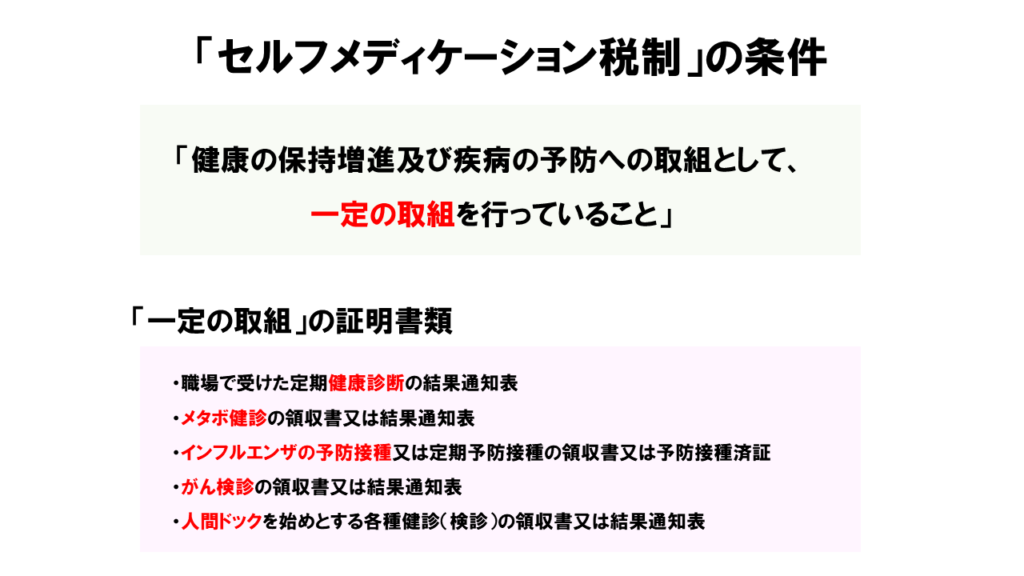

「セルフメディケーション税制」の条件

「セルフメディケーション税制」の控除を受けるためには、一つだけ条件があります。

それは、健康保持や病気予防のために「一定の取組」を行っている人だけがこの控除を受けられるということです。

「一定の取組」とは、会社の定期健康診断やインフルエンザ予防接種などのことで、それを証明するための書類の提出が必要です。

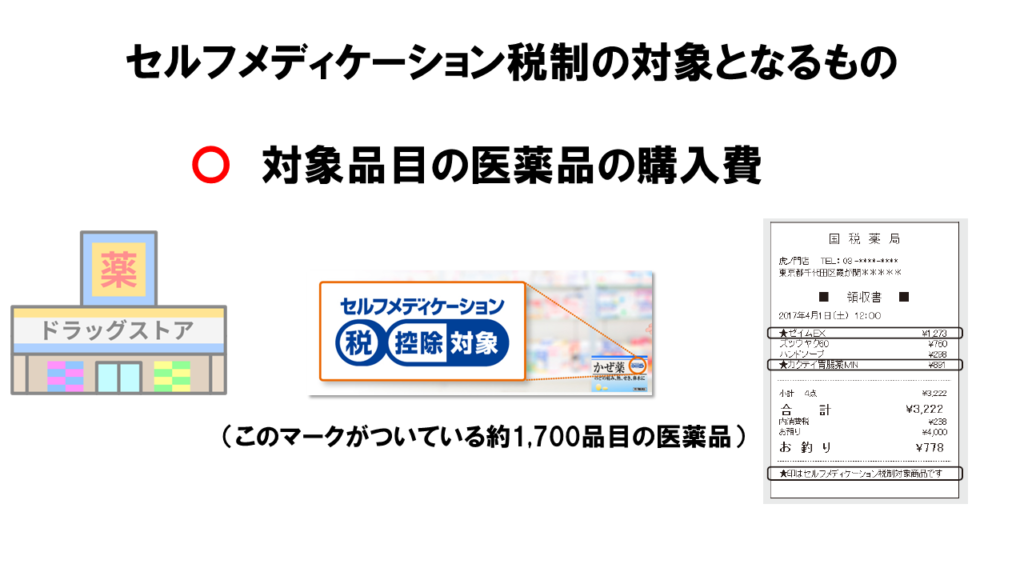

「セルフメディケーション税制」の対象となるもの

「セルフメディケーション税制」は対象品目の医薬品の購入費(特定一般用医薬品購入費)のみが、控除額を計算するときの対象となります。

「対象品目の医薬品の購入費」

「特定一般用医薬品購入費」

「スイッチOTC医薬品の購入費」

対象品目一覧表

対象品目は、厚生労働書のHP「セルフメディケーション税制(医療費控除の特例)について」の「2.セルフメディケーション税制対象品目一覧」に掲載され、必要に応じて2ヶ月に1回くらいの頻度で更新されています。

対象品目一覧[XSL形式:85KB]

(平成31年1月31日時点) 1,718品目

共通識別マーク

対象品目の商品には、パッケージに「セルフメディケーション税制」の<共通識別マーク>が表示されています。

また、レシートの対象品目の商品には「セルフメディケーション税制」であることの印が付きます。

このレシートは確定申告の時期まで保存しておくようにしましょう。

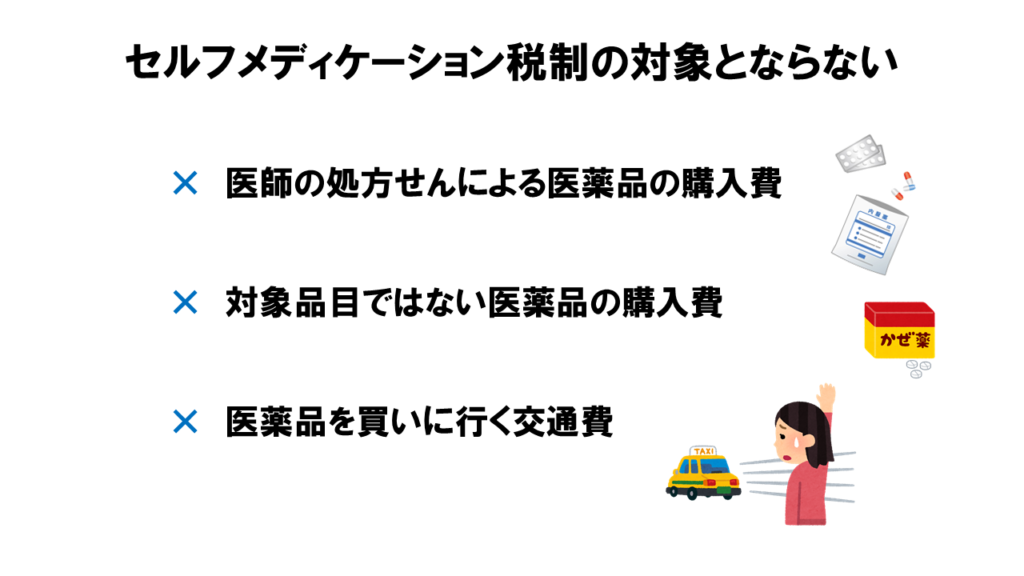

「セルフメディケーション税制」の対象とならないもの

「セルフメディケーション税制」の対象品目以外の医薬品は、いっさい対象となりません。

たとえ同じ成分が入った医薬品でも、医師の処方薬は対象となりません。

あくまでもセルフメディケーション推進が目的だからです。

また、交通費などもいっさい対象にはなりません。

「セルフメディケーション税制」の控除額の計算方法

医療費控除で控除できる控除額は、次の式で計算できます。

A:対象となる医薬品購入費の合計

B:保険金などで補てんされる額

ただし、控除額の上限は88,000円となります。

事例1のサラリーマンの「セルフメディケーション税制」の控除額計算

計算の対象となるのは20,000円の医薬品購入費だけですから、ここから12,000円を引くと、

事例1の「セルフメディケーション税制」を選択した場合の控除額は8,000円となります。

事例1の「医療費控除」を選択した場合の控除額は10,000円でしたから、

事例1の場合は、「医療費控除」を選択した方が、税金が安くなるということになります。

事例5のサラリーマンの「セルフメディケーション税制」の控除額計算

セルフメディケーション税制は、計算に所得はまったく関係しないので、事例5も単純に20,000円から12,000円を引くだけで、

「セルフメディケーション税制」を選択した場合の控除額は8,000円となります。

事例5の「医療費控除」を選択した場合の控除額は6,000円でしたから、

事例5の場合は、「セルフメディケーション税制」を選択した方が、税金が安くなるということになります。

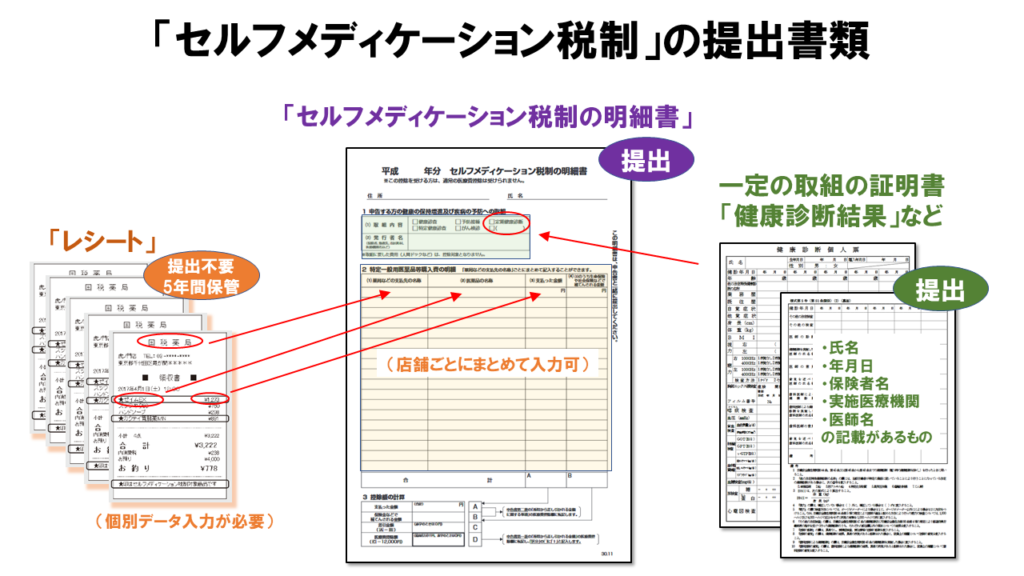

「セルフメディケーション税制」の確定申告に必要な書類

「セルフメディケーション税制」の確定申告には、対象の医薬品を購入したことを証明するために、その個別のデータを記載した「セルフメディケーション税制の明細書」の提出が必要です。

領収書の提出は不要ですが、「5年間保管」は必要です。

また、「一定の取組」を証明するために、「会社の定期健康診断の結果通知表」などの提出が必要です。

| 早わかり! 知れば知るほど得する税金の本 | ||||

|

| あなたが「金持ちサラリーマン」になる方法 | ||||

|