Contents

何のために書くのか

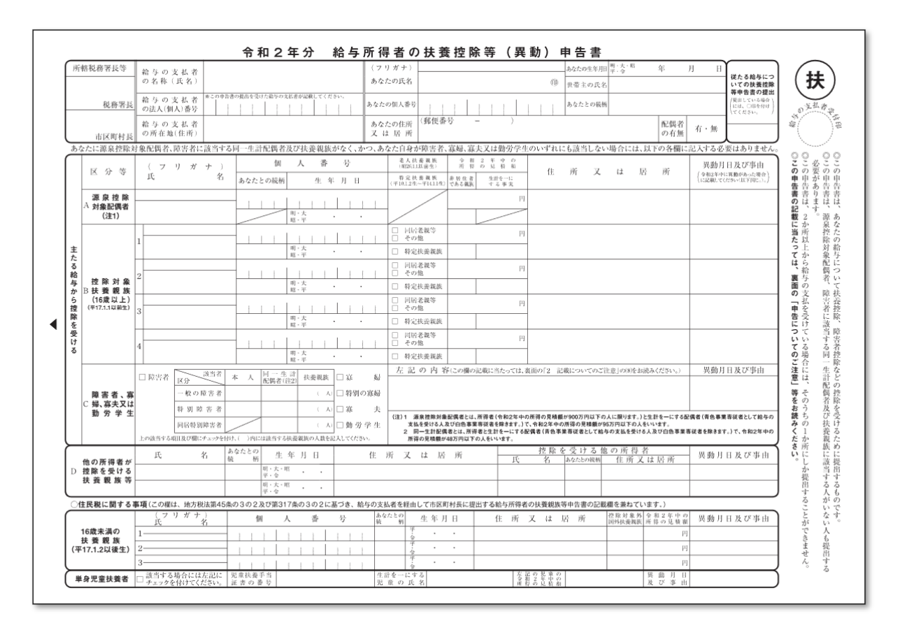

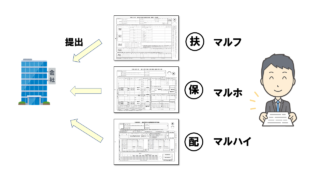

給与所得者の扶養控除等(異動)申告書(通称:マルフ)を書く理由は二つあります。

理由1

養っている家族(扶養親族)がいる場合に、税金を安くしてもらうために申告する書類です。

障害者、寡婦(寡夫)、勤労学生の場合もこの書類で税金が安くなります。

理由2

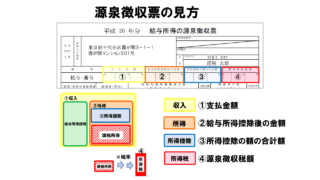

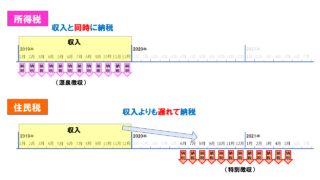

来年の毎月の給料やボーナスから源泉徴収する所得税の概算額を計算するために会社が使います。

源泉徴収額を決めるためには「扶養親族の数」の情報が必須だからです。

「何年分」の書類を提出するのか

上記の「理由2」があるため、

2019年(令和元年)の年末に提出する、給与所得者の扶養控除等(異動)申告書(マルフ)は「令和2年分」です。

2019年(令和元年)の年末調整の計算に使用する「令和元年分」のマルフは、既に昨年2018年(平成30年)の年末に「平成31年分」として提出しているので、内容に変更のある人だけが修正して提出します。

ここでは、2019年(令和元年)の年末に提出する、「令和2年分」のマルフの書き方について説明します。

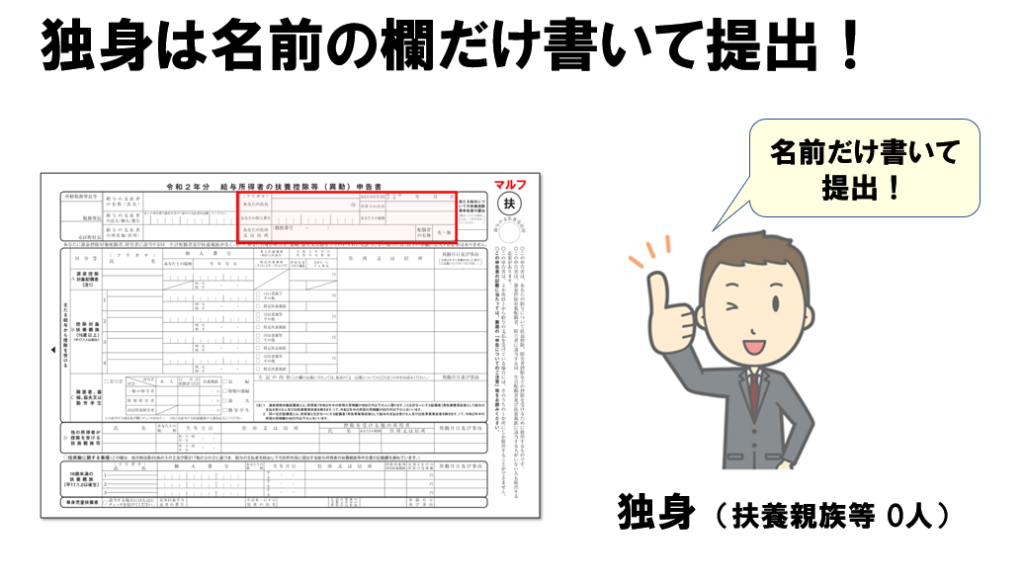

独身の場合

独身の場合は、自分の名前の欄だけを書いて提出します。

「扶養親族 0人」であること申告することが重要なので、必ず提出します。

扶養者がいないということは、扶養控除が使えないので税金は安くなりませんが、

マルフを提出することによって、会社が「年末調整」をしてくれるようになります。

配偶者がいる場合

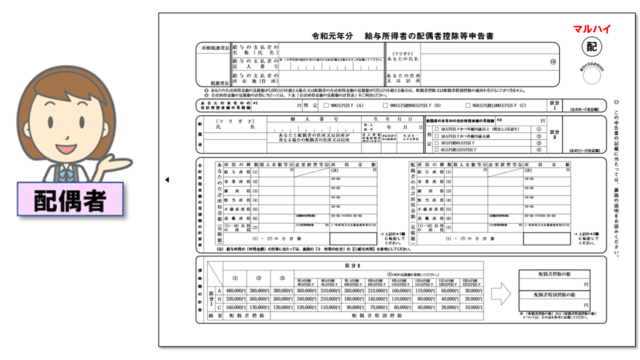

「A.源泉控除対象配偶者」という欄がありますが、マルフは配偶者控除や配偶者特別控除を申告するものではありません。

配偶者控除や配偶者特別控除を使うには、別途「給与所得者の配偶者控除等申告書(通称:マルハイ)」の提出が必要なので勘違いしないようにしてください。

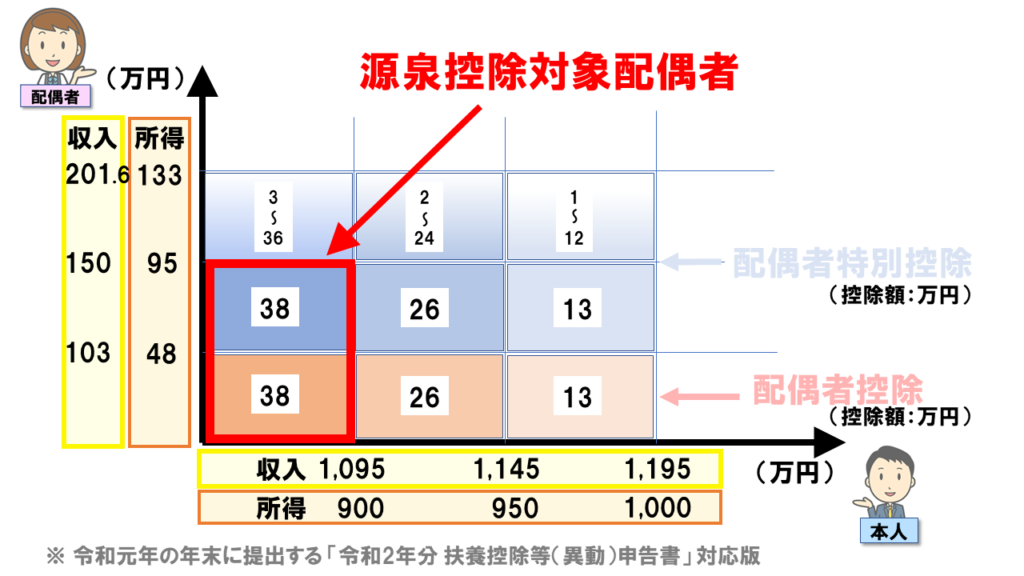

「A.源泉控除対象配偶者」とは

「A.源泉控除対象配偶者」に記載が必要なのは、図の赤枠の場合のみです。

源泉控除対象配偶者

・令和2年の配偶者の所得が95万円以下(給与年収なら150万円以下)

かつ

・令和2年の本人の所得が900万円以下(給与年収なら1,095万円以下)

※2020年(令和2年分)より、判定数字が変更されているので注意してください。

源泉控除対象配偶者の記載が必要な理由

源泉控除対象配偶者ということは、38万円という大きな控除額となり税金が安くなるので、予め毎月の給料から引く源泉徴収額を少な目にしておかないと、年末調整時に大きな乖離が起きてしまいます。

このため、源泉控除対象配偶者がいる場合はマルフに記載することで、会社が「扶養親族等の数」を「+1」として源泉徴収額を計算し、毎月の給料から引く源泉徴収額を少な目にすることで、年末時の調整額が小さくなるようにしています。

子供がいる場合

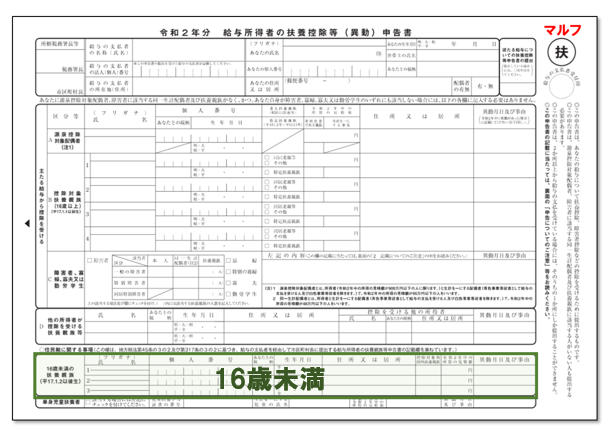

中学生以下の子供

中学生以下(16歳未満の扶養親族)の場合は、「児童手当」の対象となるので、「扶養控除」を使うことはできません。

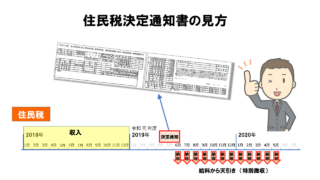

しかし、「住民税の非課税判定」の情報として必要なので、下の方の「16歳未満の扶養親族」の欄に記載します。

「令和2年分」における「16歳未満」とは、「令和2年12月31日」で16歳未満、すなわち「平成17年1月2日以後」に生まれた人のことです。

中学3年生の子供がいる人は、間違いが多いので注意が必要です。

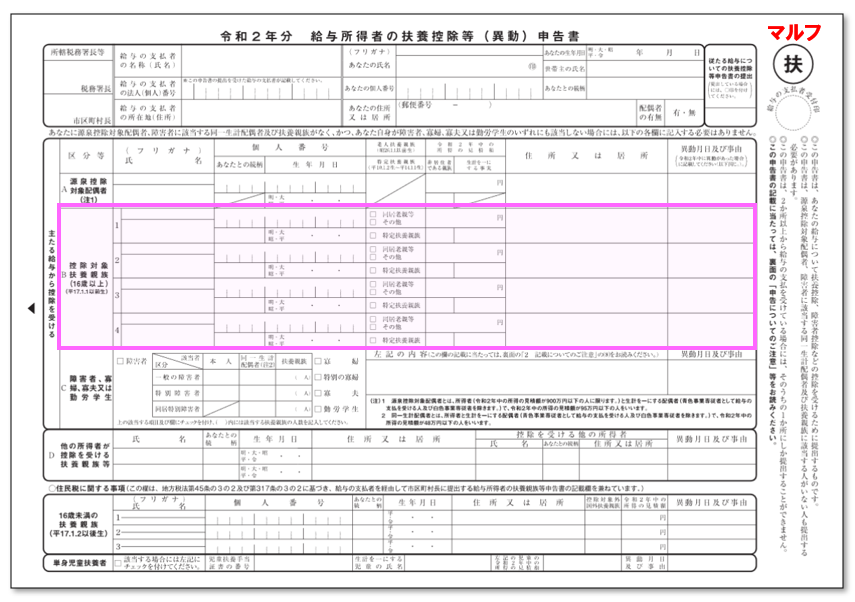

高校生の子供

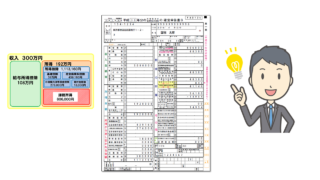

子供が高校生(16歳以上)になると、児童手当がなくなる代わりに、「扶養控除(控除額:38万円)」が使えるようになります。

所得が48万円以下の子供であれば、高校生である必要はなく、アルバイターやニートでもOKです。

「B.控除対象扶養親族」の欄に名前・生年月日・所得等を記入します。

大学生の子供

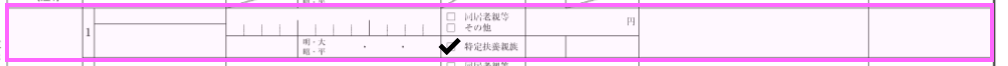

子供が大学生になると、学費などでお金がかかるようになるので、「特定扶養控除(控除額:63万円)」が使えるようになり、税金がさらに安くなるようになっています。

「特定扶養控除」の対象者は19歳以上23歳未満で、所得が48万円以下であればよく、大学生である必要はありません。

「B.控除対象扶養親族」の欄の、「特定扶養親族」にチェック☑を入れます。

令和2年分において「特定扶養親族」の対象となるのは、「平成10年1月2日~平成14年1月1日」に生まれた人です。

23歳以上の子供

子供が23歳以上でも、生計を一にして所得が48万円以下であれば、「扶養控除(控除額:38万円)」の対象になります。

高齢の扶養親族がいる場合

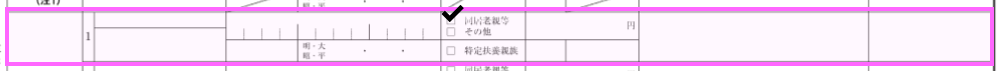

同居老親等

・70歳以上

・同居している

・本人または配偶者の、父母または祖父母

の条件を満たすと、「同居老親等の老人扶養控除(控除額:58万円)」の対象となります。

「B.控除対象扶養親族」の欄の、「同居老親等」にチェック☑を入れます。

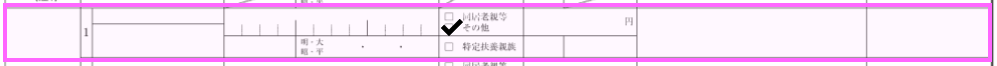

同居老親以外の者

70歳以上だが「同居老親」に該当しない者

たとえば

・別居している70歳以上の父母又は祖父母

・兄弟、伯父伯母などの70歳以上の扶養親族

の場合は、「同居老親以外の者の老人扶養控除(控除額:48万円)」の対象となります。

「B.控除対象扶養親族」の欄の、「その他」にチェック☑を入れます。

障害者がいる場合

| 早わかり! 知れば知るほど得する税金の本 | ||||

|

| あなたが「金持ちサラリーマン」になる方法 | ||||

|