毎年10月下旬ごろになると、サラリーマンは年末調整のために会社からいろいろな書類の提出を求められます。

年末調整とは

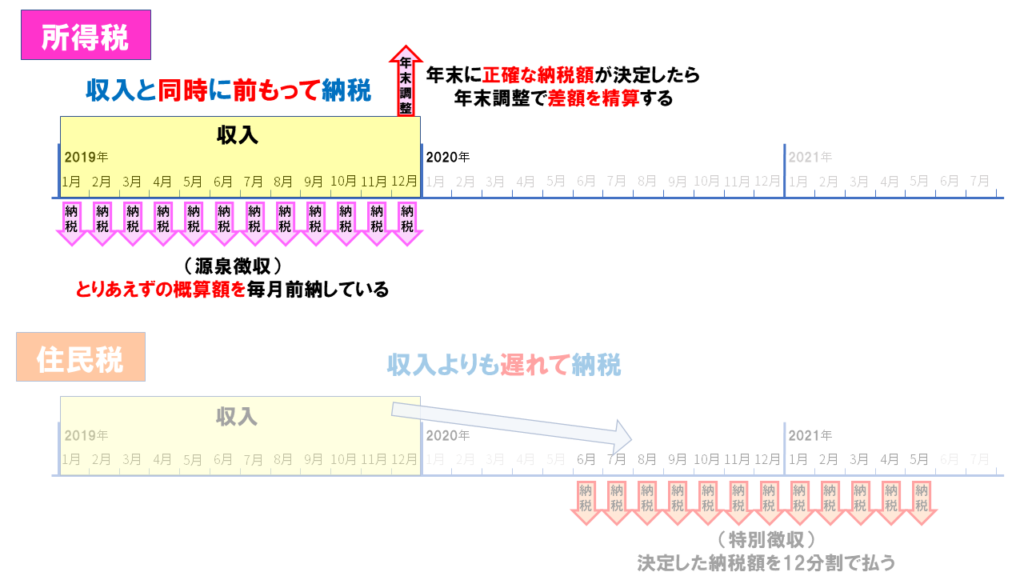

年末調整とは、サラリーマンの1年間の所得税の正確な額を計算して、この1年間毎月の給料の中から払ってきた源泉所得税との間で差額調整をするものです。

払ってきた源泉所得税の方が多ければ還付され、足りなければ追加徴収されます。

多くの場合は、払い過ぎになっているので、12月や1月の給料の中で払い過ぎ分を返してくれます。

目次

なぜ年末にやるのか

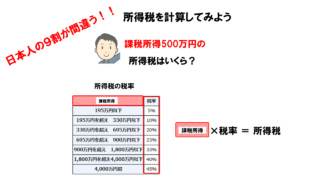

所得税は1/1から12/31までの1年間単位の収入から計算をします。

このため、最終的に1年間が終らないと正確な計算ができません。

サラリーマンは12月の給料をもらった時点で1年間の収入が確定するので、その時点で精算することができます。

正確な所得税の計算に必要なもの

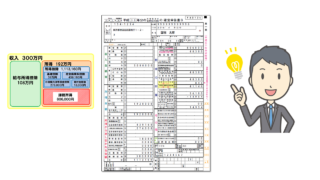

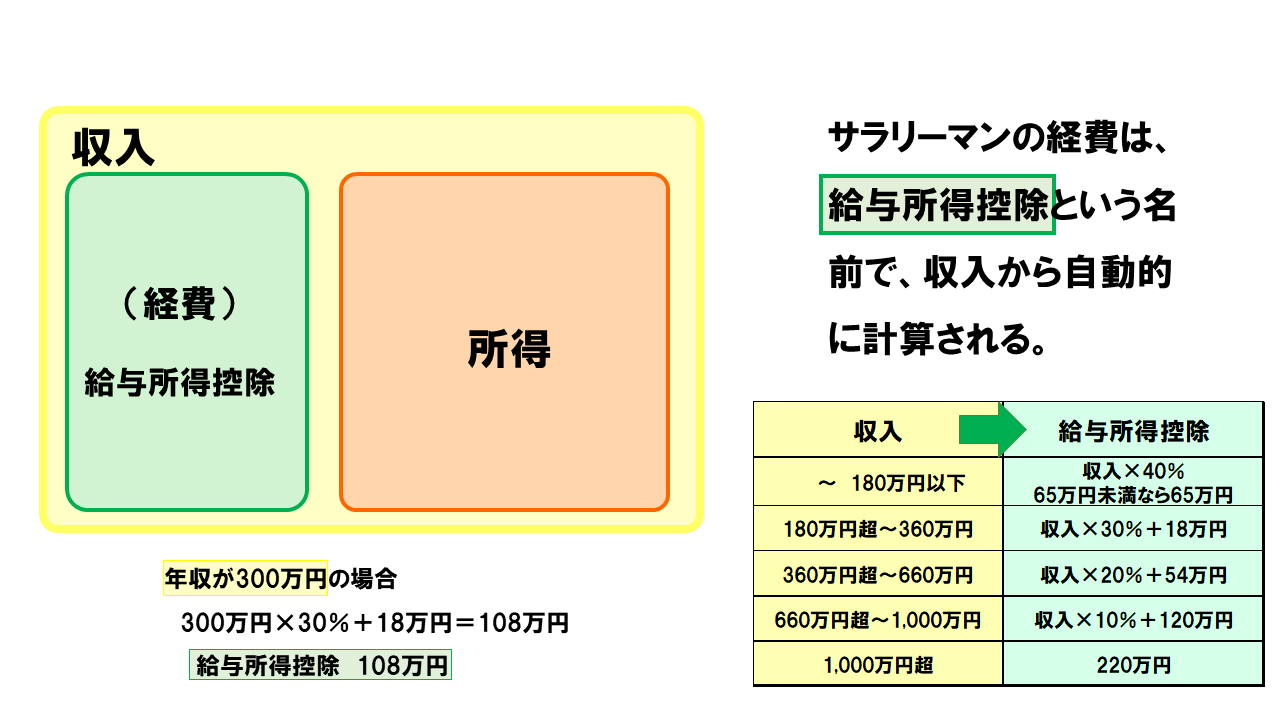

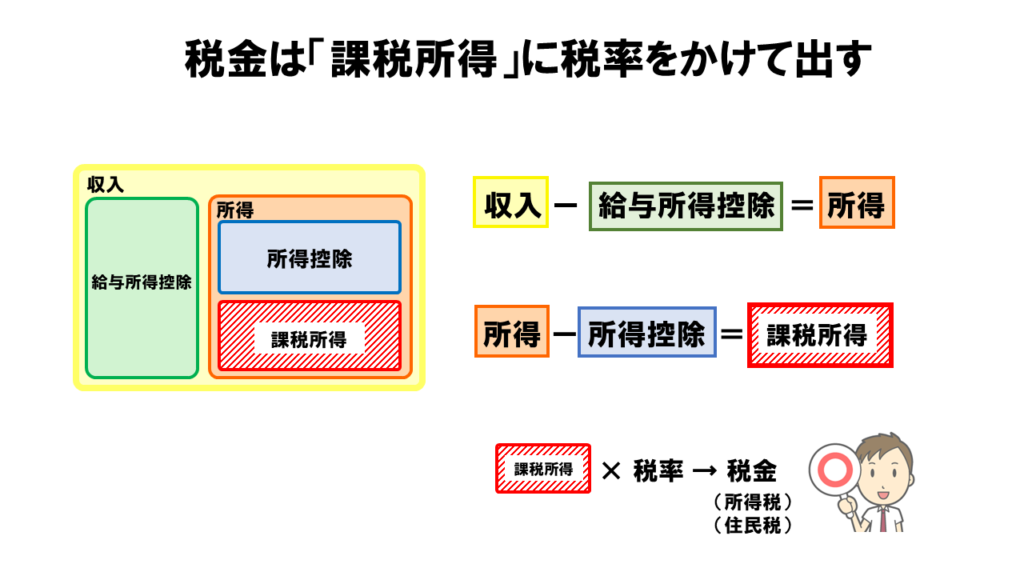

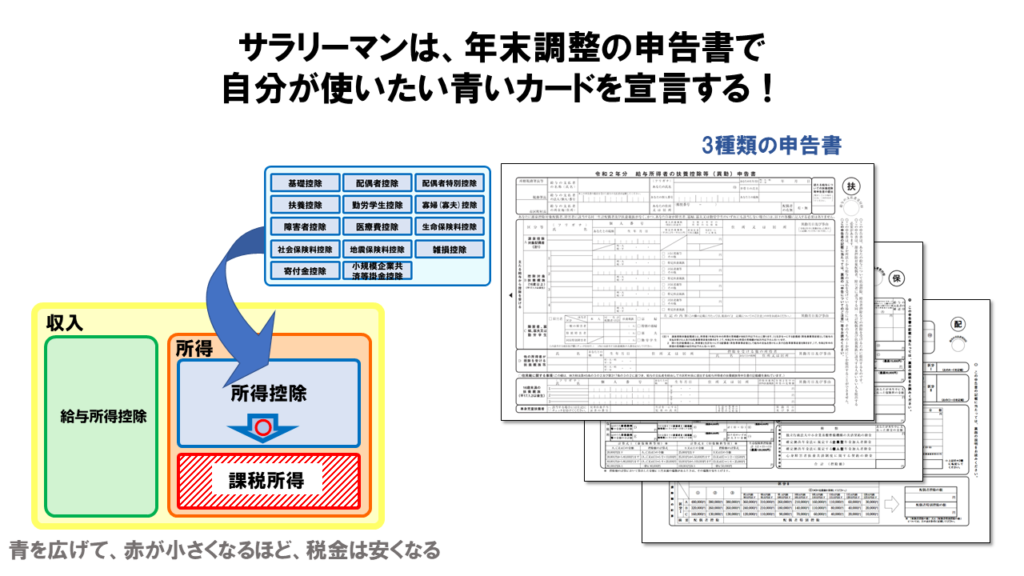

サラリーマンの所得税を計算するには、最低でも「年収」(黄)と「所得控除」(青)の情報が必要です。

サラリーマンの場合は「年収」(黄)の大きさが決まれば、「所得」(オレンジ)の大きさは自動的に決まるので、

あとは、「所得控除」(青)の大きささえわかれば、税率を掛ける元となる「課税所得」(赤)の大きさがわかるからです。

①1年間の収入

会社は1年間に社員に払った給与(年収)を把握しているので、あえて社員から会社に年収を知らせる必要はありません。

②どの所得控除(青いカード)を使うのか

所得控除とは、それぞれの個人の生活事情によって税金を安くするルールです。

⇒所得控除とは

どの「所得控除(14種類の青いカード)」を使うのかは、社員が自分から宣言(申告)しなければなりません。

この宣言(申告)をするための書類が、毎年、会社に提出している年末調整の書類なのです。

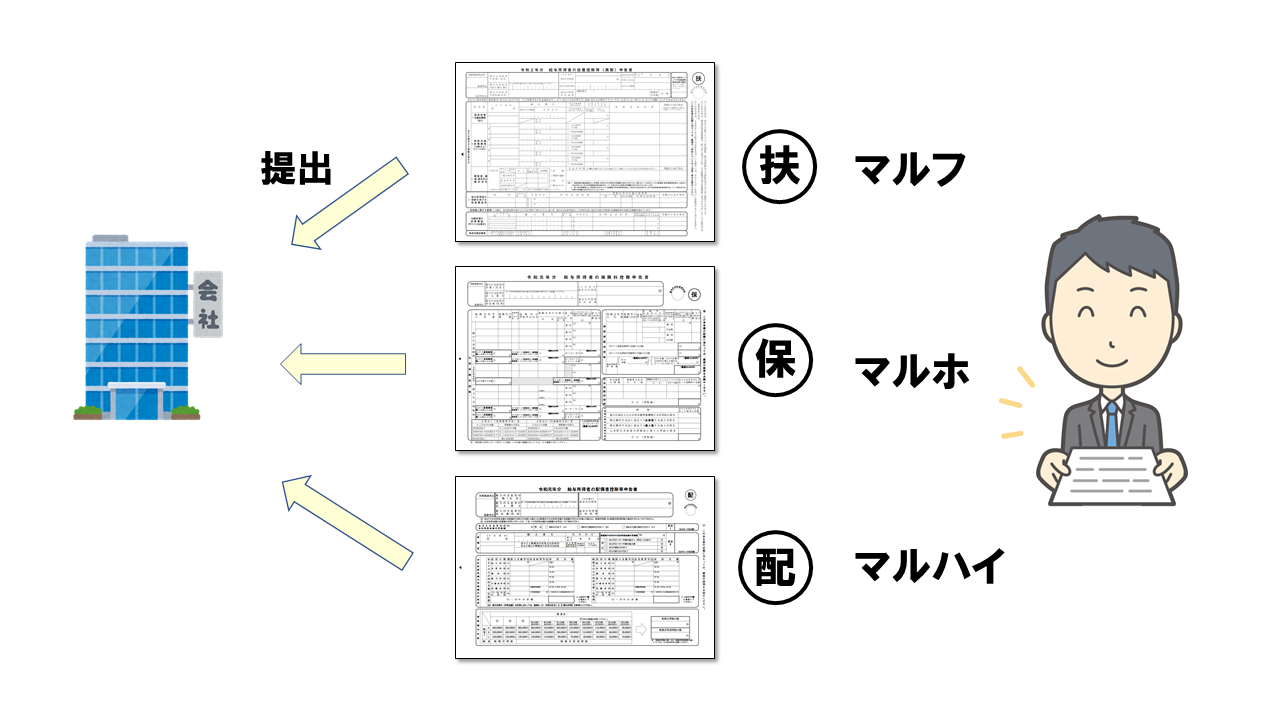

会社に提出する年末調整の書類

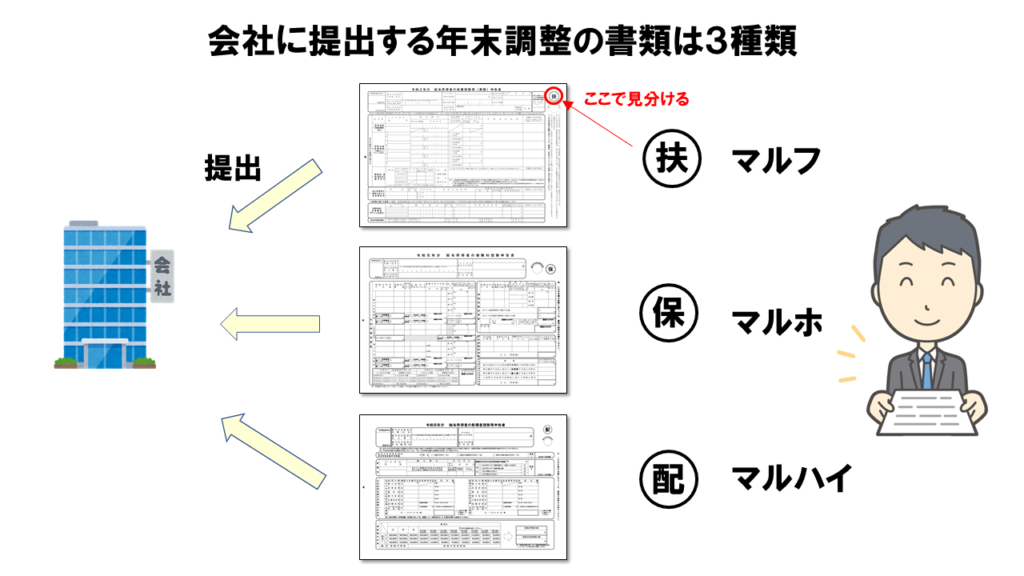

基本的に会社に提出する書類は次の3枚です。

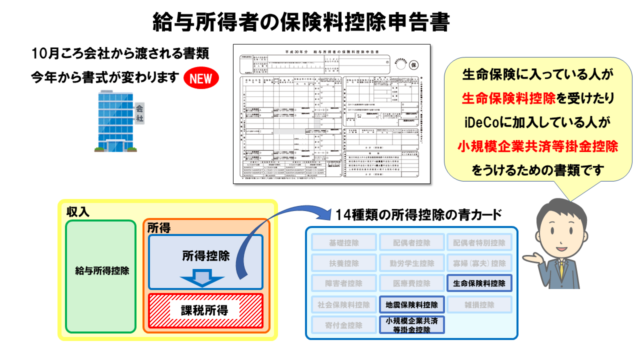

(2)給与所得者の保険料控除申告書 (通称:マルホ)

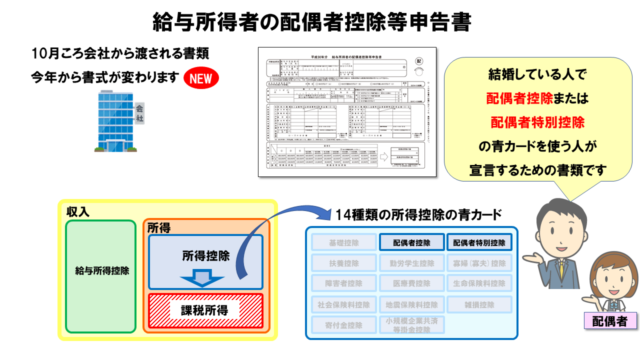

(3)給与所得者の配偶者控除等申告書 (通称:マルハイ)

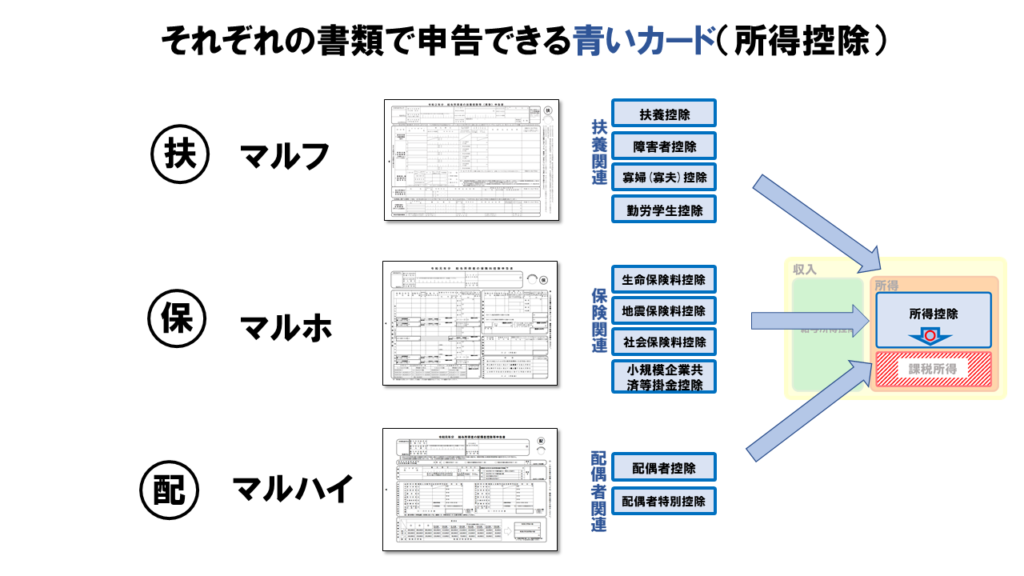

それぞれの書類で、どの所得控除(青いカード)を使うのかが異なります。

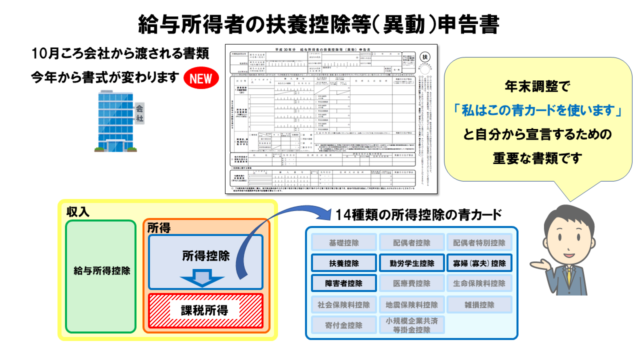

(1)給与所得者の扶養控除等(異動)申告書(通称:マルフ)

自分の給料で家族を養っている人が、税金を安くしてもらうために、扶養控除の青カードを使うことを申告する書類です。

年の途中で、扶養状況に変更があった場合は、この書類で直接修正するので、(異動)という文字がタイトルに入っています。

扶養控除の他にも、障害者控除、寡婦(寡夫)控除、勤労学生控除の該当者も、この書類で申告するので、「扶養控除等」という表現になっています。

「A.源泉控除対象配偶者」という記載欄がありますが、この申告書は配偶者控除を申告するものではありません。

マルフは全員提出する!

給与所得者の扶養控除等(異動)申告書(通称:マルフ)だけは、他の2枚と異なり、必ず全員が提出しなければなりません

マルフを出さないと恐ろしいことになるよ。

必ず全員提出する!

なぜ、独身でもマルフを提出するの?

マルフは、単に扶養控除等の控除を申告するためだけの書類ではありません。

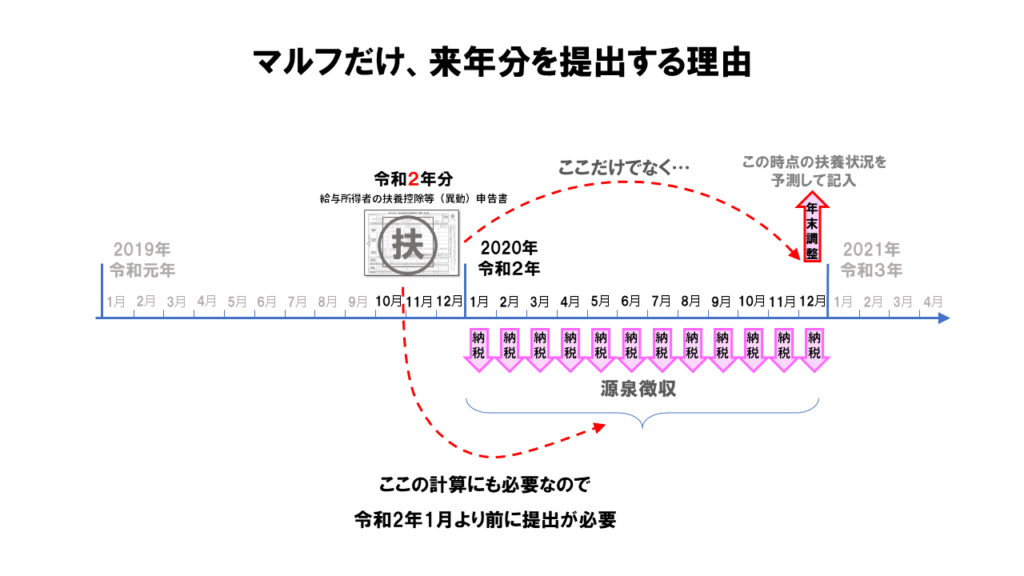

マルフのもう一つの重要な役割として、来年1月からの「源泉徴収税額」を計算するための書類ということがあります。

このため、マルホ・マルハイは「今年分」を提出するのに対し、はマルフだけは「来年分」を提出します。

(今年分のマルフは去年の年末に提出しているので、変更のある人だけが修正をします)

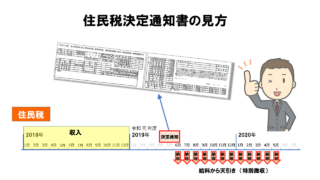

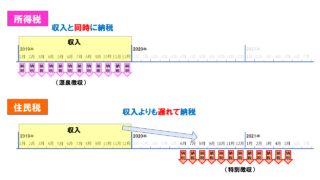

「源泉徴収税額」とは

所得税は1年単位(1/1~12/31)で計算するので、1年が終らないと正確な税額が計算できませんが、毎月の給与が支払われる時点で、「とりあえずの概算額」を給料の中から予め抜いておくという源泉徴収制度が採用されています。

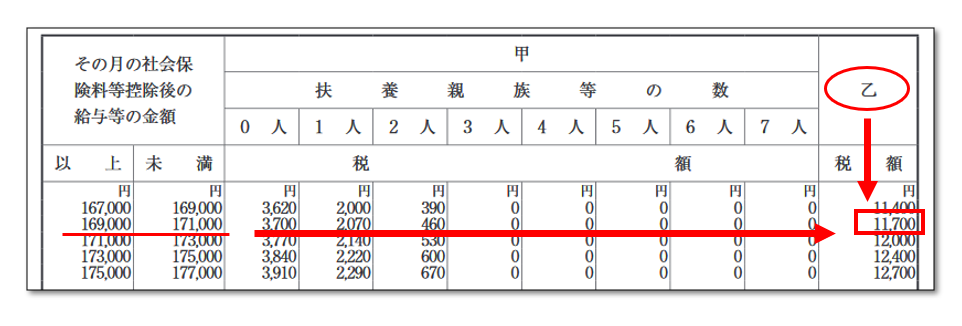

この時の「とりあえずの概算額」は、会社が適当に決めているわけではなく、下記の「給与所得の源泉徴収税額表」に従って、会社が毎月の給料の中から抜いています。

この表によると、「月給から社会保険料を除いた額」と「扶養親族等の数」によって、その月の「源泉所得税」の額が決まります。

(例)独身サラリーマン

月給 20万円

社会保険料 3万円

扶養親族等 0人

20万円―3万円=17万円

源泉所得税額 3,700円

見てわかる通り、この表を使うときは、毎月の給料の額だけでなく、「扶養親族等の数」が必要となります。この「扶養親族等の数」の情報源として会社が使っているのが、前年末に社員から提出された「マルフ」の情報というわけです。

扶養者がいる場合は、その数が「扶養親族等の数」になります。

配偶者がいる場合は、「源泉控除対象配偶者」の場合だけ、「扶養親族等の数」に「+1」するので、マルフに「源泉控除対象配偶者」の記載が必要となるのです。

独身の場合は、「扶養親族等の数」が「0人」であることを会社に知らせるために、あえて名前だけを書いてマルフを提出します。

マルフを提出しないとどうなる?

①会社が年末調整をしてくれない

会社は、給与所得者の扶養控除等(異動)申告書(マルフ)を提出しない社員の年末調整をしなくてもよいということになっています。

保険料控除申告書(マルホ)や、配偶者控除等申告書(マルハイ)は提出しないと、単に、該当する所得控除が使えないだけですが、

扶養控除等申告書(マルフ)は提出しないと、「年末調整のすべてをやってくれなくなる」ということに注意が必要です。

会社が年末調整をしてくれないということは、自分で確定申告をしなければならないということです。

自分で確定申告をしない限り、多目に取られている税金を取り戻すことはできません。

②「乙欄適用」になる

「乙欄適用」とは

マルフが提出されないと、会社は「源泉徴収税額」を決めるとき「扶養親族の数」がわからないので、「給与所得の源泉徴収税額表」の「乙欄」の数字で毎月の「源泉徴収税額」を決めることになっています。

(例)独身サラリーマン

月給 20万円

社会保険料 3万円

(マルフ未提出)

20万円―3万円=17万円

源泉所得税額 11,700円

このサラリーマンの場合、マルフを提出しないだけで、3,700円でよかった毎月の源泉徴収税額が、一気に11,700円まで増えることになります。

これが、マルホを出さなかった翌年の1月から12月まで毎月1年間続きます。

月に8,000円も増えるので、ボーナス分を入れると年間で10万円以上と、かなり多目に源泉徴収されてしまいます。

もちろん、「源泉徴収税額」というのは「とりあえずの概算額」なので、本来は年末調整によって超過分を返してくれます。

しかし、マルフ未提出者は会社が年末調整をしてくれないというダブルパンチがあるので、自分で確定申告をしない限り、この超過分は返ってきません。

よくわからずマルフを提出しない人は、確定申告をする知識もないので、この10万円はそのまま納税されてしまうという、恐ろしい事態となります。

何もわからなければ、とりあえずマルフは名前だけでも書いて出す!

(2)給与所得者の保険料控除申告書(通称:マルホ)

(3)給与所得者の配偶者控除等申告書(通称:マルハイ)

| 早わかり! 知れば知るほど得する税金の本 | ||||

|

| あなたが「金持ちサラリーマン」になる方法 | ||||

|